約3年前に夫が退職勧奨されたことをきっかけに、分譲マンションから賃貸マンションに住み替えました。

今日はマイホーム購入についてのお話です。

30代になると結婚や出産というイベントに合わせてマイホーム購入を検討される方が多いですよね。

- 自宅が狭くなった

- 家賃がもったいない

- 家を買えば資産になる

- 老後の住まいが心配

私も住み替えるまでは深く考えず買ったほうがオトクだと思っていました。

持ち家がいいの?それとも賃貸?

どっちがよいのかな…

悩んでいるのであれば住み替えを経験したものとしてはマイホーム購入はおすすめできません。

なぜおすすめしないのかその理由について話していきたいと思います。

賃貸に住んでいてマイホーム購入を検討している方、購入は検討してないがこのまま賃貸でよいのか?

と考えてる方の参考にしていただけたらと思います。

マイホーム購入を推奨する方

・資産に余裕があり住宅ローンを利用せずに購入できる方

・「絶対に家が欲しい」そのための苦労は覚悟できている方

逆に言えば長期に住宅ローンを組むのが心配、不安だと思われる方は賃貸をおすすめします。

理由は

・住宅ローンの利用は大きなリスクを伴う

・不動産価値の変化

が上げられます。

住宅ローン利用はリスクを伴う

住宅ローンは借入額が高額になり返済も長期にわたるのが大きな特徴です。

返済途中でさまざまなトラブルに見舞われてしまう可能性を考えなくてはなりません。

どのようなリスクがあるのでしょうか?

金利変動のリスク

住宅ローンは借入金であるため、返済の際には金利手数料を負担することとなります。

2016年1月に日本銀行がマイナス金利を導入して以来、現在は各金融機関が設定する住宅ローンは低下。

一般的なローンに比べて低く設定されているものの、借入額は大きいため負担額も相対的に大きくなります。

特に途中で金利が変動する「変動金利」を選択した場合、急上昇することはなくても景気動向によっては徐々に上昇する可能性もあります。

今まで可能だった支払いも金利の変動で支払えなくなってしまうリスクがあります。

(例)3.000万円を35年ローンで借り入れた場合

金利が0.5%:総返済額は3.270万円、月々の支払いは7万8.000円程度ですみますが

金利が3%:総返済額は4.850万円、月々の支払いは11万5.000円と高額になります。

(変動金利には5年ルールと125%ルールがあり急激に高額になることはありませんが結果的に支払い利息は増加するということを覚えておきましょう)

↓住宅ローン金利について書いた記事がありますので参考にしてください↓

収入状況の変化

住宅ローンの借入額や返済計画は申請時の収入をもとに決めるのが一般的です。

返済期間中に転職や失業、病気やケガといった問題により収入が減少してしまうことがあります。

我が家も夫の退職勧奨がキッカケで住み替えを考えることになりました。

住宅販売のチラシなどによく「家賃と同じ支払いで家が買える」といううたい文句が書かれてますよね。

支払ってる家賃と同額のローン返済額で家を買えるのなら大丈夫だと思ってしまいがち。

実際、完済するまでは本当の意味でのマイホームにはなりません。

またマイホームにはローン支払い以外の出費もあります。

固定資産税や都市計画税といった税金に加え、マンションなら管理費や修繕積立費なども負担しなければなりません。

申請時には大丈夫だったローンの支払いが徐々に家計を圧迫し数年後にはギリギリの生活になる可能性があります。

災害のリスク

住宅ローンを組むうえで避けられないリスクが災害リスクです。

近年日本では毎年大きな災害が発生しています。

以下のような災害によって仮に自宅が被災してしまい、損壊したとしても基本的にはローン返済が免除されることはありません。

・地震

・洪水

・土砂災害

災害は対策をしたとしても確実には避けられわけではないので怖いところです。

環境の変化

家庭環境が変わることによってのリスクがあります。

不測の事態により離婚なんてことがあるかもしれません。

厚生労働省の発表によると離婚件数は2022年には19.3万組となっています。

2000年の26.4万件だったので減少していますが婚姻件数も同様に減っているため横ばいであると考えられます。

特に35~55歳の層での離婚件数が増えており住宅ローンを支払っている真っ最中といえる世代なのです。

あまり考えたくはありませんが数十年先のことは誰にもわかりません。

また社会の高齢化が進むなか、親の介護によって環境が変わってしまうこともあります。

介護によって仕事を辞めざるおえなくなったり、自宅に迎えて介護する可能性もあります。

収入が減り負担も増えローンの支払いができなくなる可能性もあります。

不動産価値の変化

不動産価値は今後10~20年でどうなるかわからないのが現状です。

持ち家の価値

持ち家が資産になる可能性は低いです。

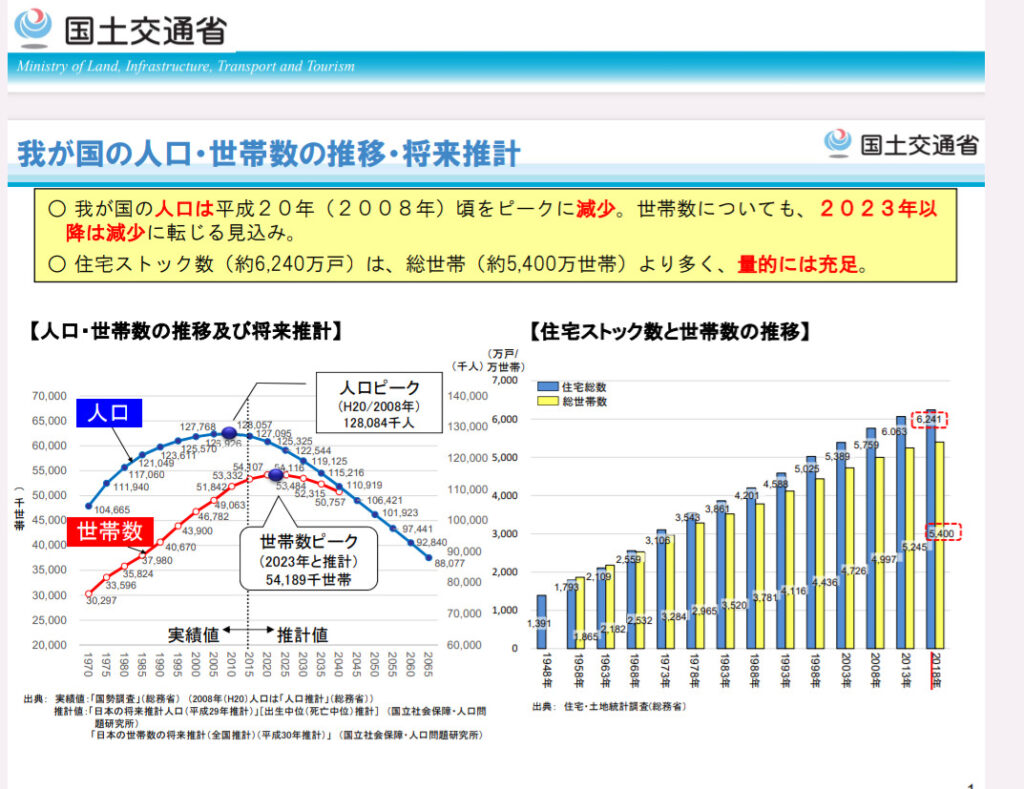

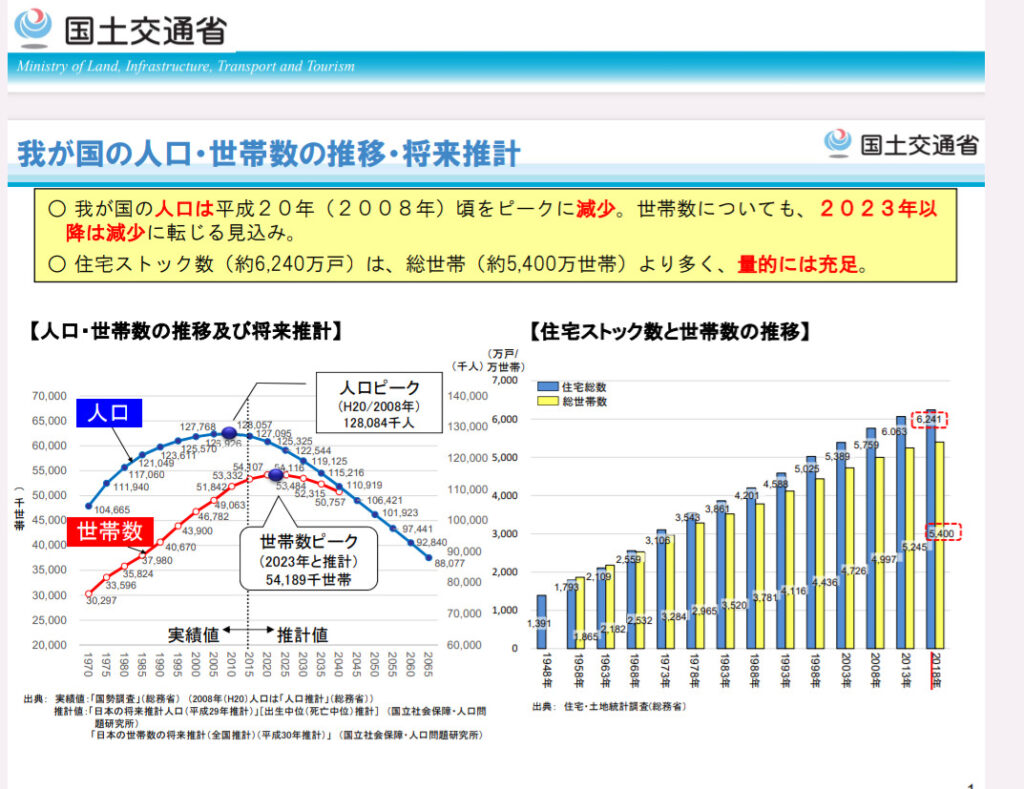

日本は「人口減少・空き家増加・地下減少」と言った状態に陥ってます。

残念ながら今の日本は家の需要がどんどん減っていて基本的には資産価値の上昇は見込めません。

老後の住まいについて

高齢者になったときに住む場所にこまるのでは?と心配される方が多いでしょう。

日本の高齢化率(65歳以上の人が人口に占める割合)は23%(2010年)から39.4%(2055年)に向かって急上昇中です。

65歳以上が4割も占める世の中で高齢者に賃貸住宅を貸さないということはありません。

むしろ、高齢者の人口が増えると若者向けよりも重要な需要の強い市場と認識されるでしょう。

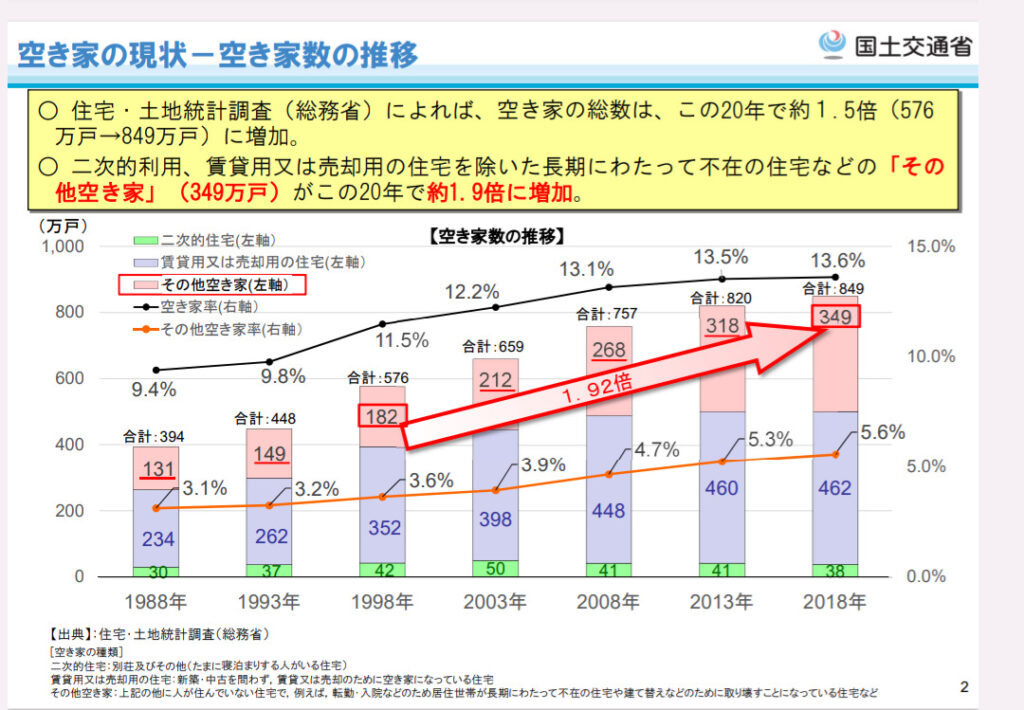

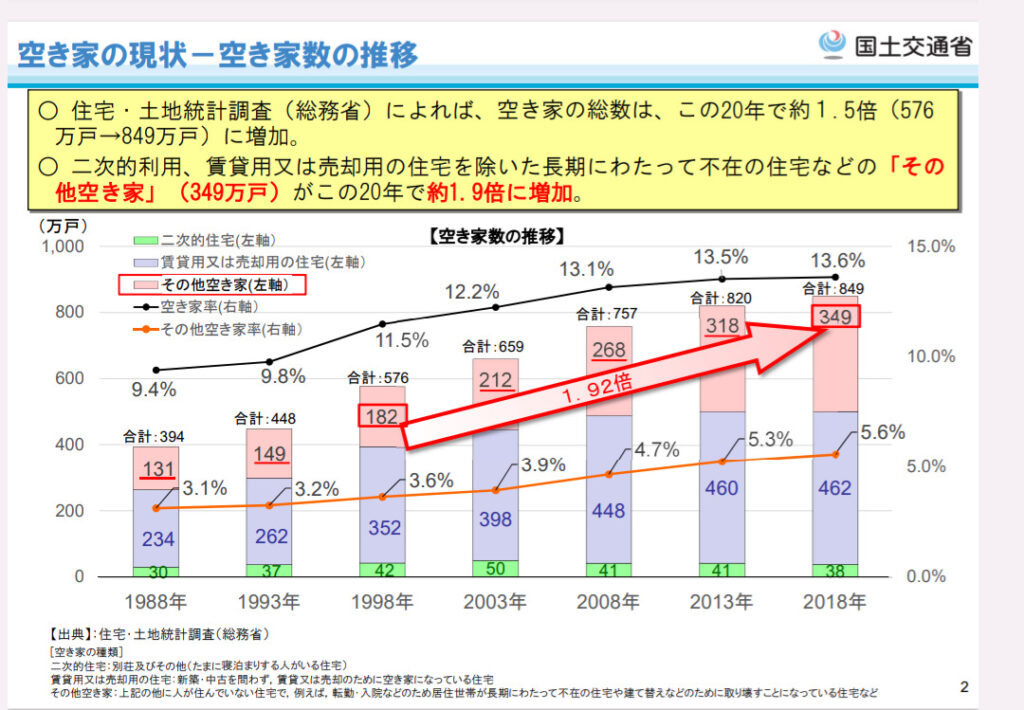

また、現在新築マンションがどんどん建てられており、「空き家」も急増しています。

2013年では空き家率が13.5%ですが、2033年には30%以上になると予測されています。

空き家が増えると売ろうと思っても低価格でしか売れなかったり、貸そうとしても借りたい人が見つからない可能性が出てきます。

将来、借り手優位が見込まれる状況になり高齢者に対して「どうぞ借りてください」となる日が来るかもしれません。

まとめ

賃貸が良いのか?マイホーム購入が良いのか?それは個々の考えによって変わると思います。

ですが安易に「賃貸は損で買った方がお得」ではありません。

・住宅ローン返済はリスクを伴う

・不動産価値の変化

以上のことを踏まえると、今の時代マイホーム購入するのはハイリスクなので迷っているならおすすめはしません。

これからマイホーム購入を考えるている方は、リスクについてよく考えてから検討されるとよいでしょう!

最後までお読みいただきありがとうございました。